返回主题列表

基于CAPM的alpha选股策略和相关思考

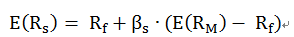

资本资产定价模型CAPM是经典的证券定价模型之一。它将证券的预期收益解释为无风险收益部分与承担的系统性风险部分之和。

其中,E(Rs )为证券的预期收益,Rf为无风险利率,E(RM )为市场组合的预期收益,βs为证券的beta系数,衡量的是证券预期收益相对于市场组合预期收益变化的敏感程度。

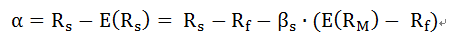

但证券的实际收益除受系统性风险影响外,还有一部分收益受非系统性风险影响,我们将这部分CAPM不能解释的收益部分定义为alpha收益,即

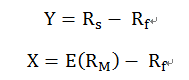

设

得

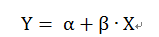

我们以市场组合的实际收益近似代替其预期收益,通过一元线性回归模型估计alpha和beta,即

理论上,截距项就是超额收益alpha的估计,若CAPM模型成立,则alpha的估计为0。

我们寻求超越市场的收益,首先要保证股票的系统性风险与市场组合大体相当,即beta系数约等于1,其次要选取那些有显著正超额收益,即alpha大于0的股票。于是,我们以沪深300指数代替市场组合,以沪深300成分股为备选股票池,操作方式如下:

1、以沪深300过去60日扣除无风险利率的日收益为自变量,以每只股票过去60日扣除无风险利率的日收益为因变量,建立一元线性回归模型。

2、以线性回归模型的截距项作为股票alpha收益的估计,以斜率作为beta系数的估计。

3、选取截距项大于0,斜率与1的距离不超过0.05的股票,等金额买入。

4、每15个交易日重复上述步骤调仓。

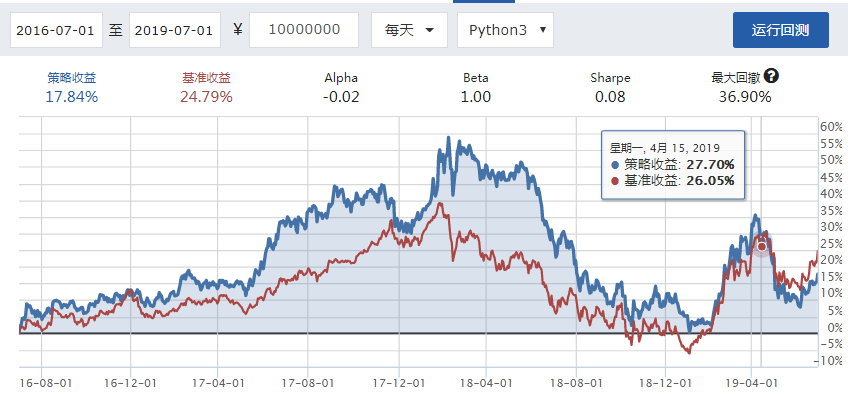

以近3年为回测区间,得到如下回测结果:

可以看出,该策略在2019年4月中旬以前基本可以保证跑赢市场,但从2019年4月中旬以后,开始跑输市场,说明市场的有效性在增强。可以考虑以下改进:

1、调整回归建模的时间窗口。

2、调整调仓周期。

3、将备选股票池扩充至A股券市场。

4、考虑加入CAPM模型外的风险因子,例如APT模型等。